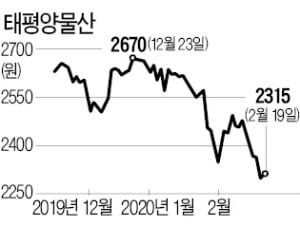

19일 한국기업평가에 따르면 태평양물산은 현재 신용등급 공시 대상 국내 9개 의류업체 중 유일하게 등급전망(outlook)을 ‘긍정적’으로 평가받고 있다. 현재의 ‘BB+’ 신용등급을 1~2년 내 끌어올려 투자적격 지위를 얻을 가능성이 높다는 뜻이다. 태평양물산은 2014년 평가 개시 이래 줄곧 투자부적격 영역 최상단인 현 등급에 머물러왔다.

19일 한국기업평가에 따르면 태평양물산은 현재 신용등급 공시 대상 국내 9개 의류업체 중 유일하게 등급전망(outlook)을 ‘긍정적’으로 평가받고 있다. 현재의 ‘BB+’ 신용등급을 1~2년 내 끌어올려 투자적격 지위를 얻을 가능성이 높다는 뜻이다. 태평양물산은 2014년 평가 개시 이래 줄곧 투자부적격 영역 최상단인 현 등급에 머물러왔다.긍정적 전망의 핵심 배경은 의류 OEM 부문의 이익률 개선이다. 2017년 이후 연간 9000억원대 매출을 올리고 있는 태평양물산은 베트남, 인도네시아, 미얀마를 중심으로 생산기지를 늘리며 미국과 유럽 등에 의류를 수출하고 있다. OEM 부문 영업이익은 2014년까지 96억원으로, 우모 부문(86억원)과 비슷했으나 지난해 1~9월 354억원으로 불어났다. 2016~2017년 증설한 신규 공장의 생산 효율화에 힘쓴 결과 관련 영업이익률이 2017년 2.1%로 바닥을 찍고 작년 1~9월 5.5%로 개선됐다.

부진한 내수 패션시장과 달리 탄탄한 글로벌 브랜드 수요가 품질 경쟁력을 갖춘 국내 OEM 기업의 안정적인 이익 성장을 뒷받침하고 있다는 평가다. ‘나이키’ OEM 전문업체인 태광실업도 지난해 신용등급이 ‘A+(안정적)’로 한 단계 올라갔다. 반대로 매출의 3분의 1 이상을 내수 패션시장에서 내는 신원은 작년 ‘BBB-(안정적)’로 떨어졌다.

부진한 내수 패션시장과 달리 탄탄한 글로벌 브랜드 수요가 품질 경쟁력을 갖춘 국내 OEM 기업의 안정적인 이익 성장을 뒷받침하고 있다는 평가다. ‘나이키’ OEM 전문업체인 태광실업도 지난해 신용등급이 ‘A+(안정적)’로 한 단계 올라갔다. 반대로 매출의 3분의 1 이상을 내수 패션시장에서 내는 신원은 작년 ‘BBB-(안정적)’로 떨어졌다.태평양물산의 발목을 잡아온 우모 부문도 대규모 재고정리 충격을 딛고 정상화에 성공했다. 2016년 누적재고 판매 손실 등으로 714억원의 영업손실을 낸 이듬해부터 흑자를 유지하고 있다. 작년 1~9월 관련 부문 영업이익은 34억원을 나타냈다. 빚 상환능력 개선으로 금융비용 절감 효과도 나타나고 있다. 이달 태평양물산이 발행한 1년 만기 사모사채 금리는 연 5.6%로, 1년 전 발행 당시 연 5.9% 대비 낮아졌다.

한국기업평가는 태평양물산의 빚 부담이 꾸준히 낮아질 것으로 전망했다. 김혜원 한국기업평가 선임연구원은 “창출 영업 현금을 이용한 차입금 감축으로 2021년 이후 차입금 의존도가 50% 밑으로 떨어질 것으로 예상한다”고 말했다. 차입금의존도(총차입금/총자산)는 2016년 61.4%에서 2018년 52.3%로 떨어졌다.

이태호 기자 thlee@hankyung.com

관련뉴스